GS.TS. NGUYỄN THỊ CÀNH

Trong giới hạn bài viết này, tác giả muốn trình bày 3 vấn đề chính đó là (1) Tổng quan về tình hình tài chính của các doanh nghiệp nhỏ và vừa (DNNVV) VN; (2) Khả năng tiếp cận các nguồn tài chính của DNNVV VN; (3) Nhận định những hệ quả hạn chế tài chính của các DNNVV và kiến nghị giải pháp nâng cao năng lực tài chính cho các DNNVV VN.

Để thực hiện các nội dung trên bài viết này sử dụng nguồn số liệu thứ cấp của Tổng cục Thống kê, và nguồn số liệu sơ cấp từ các cuộc điều tra chọn mẫu doanh nghiệp nhỏ và vừa VN qua một số đề tài nghiên cứu do tác giả chủ trì trong hai năm 2005-2006 (điều tra 230 doanh nghiệp ngành công nghiệp chế biến tại 3 tỉnh Tiền Giang, Bình Dương và TP.HCM; và điều tra 200 doanh nghiệp nhỏ và vừa cũng thuộc các ngành sản xuất công nghiệp tại TP.HCM). Các doanh nghiệp được chọn khảo sát trong các cuộc điều tra trên ít nhất có 3 năm hoạt động trở lên. Phương pháp phân tích số liệu điều tra sử dụng trong bài viết này là phân tích tuần suất, tính toán một số chỉ số tài chính và khả năng tiếp cận nguồn vốn tín dụng ngân hàng, nguồn vốn tín dụng ưu đãi từ các quỹ tài chính nhà nước của các DNNVV thuộc khu vực kinh tế tư nhân. Các kết quả tính toán sẽ được so sánh với các doanh nghiệp nhà nước (DNNN) và doanh nghiệp có vốn đầu tư nước ngoài (FDI) có qui mô lớn.

1.Tổng quan về tình hình tài chính của các doanh nghiệp nhỏ và vừa (DNNVV) VN

Theo quy định tại Nghị định 91/2001/CP của Thủ tướng Chính phủ VN ban hành năm 2001, các doanh nghiệp có qui mô vốn dưới 10 tỷ đồng VN và qui mô lao động dưới 300 người được coi là các DNNVV. Căn cứ vào các tiêu chí trên, đặc biệt tiêu chí về vốn thì đa số các doanh nghiệp ngoài quốc doanh (kinh tế tư nhân) của VN là doanh nghiệp nhỏ và vừa. Số liệu thống kê doanh nghiệp đến ngày 31/12/2005 của Tổng cục Thống kê VN phản ánh qua Bảng 1 dưới đây cho thấy rõ nhận định này.

Báng 1: Qui mô doanh nghiệp VN theo lao động, vốn phân theo thành phần kinh tế tính đến ngày 31/12/2005

Nguồn: Tổng cục Thống kê, Niên giám thống kê, 2006

Nguồn: Tổng cục Thống kê, Niên giám thống kê, 2006

Theo Bảng 1, có đến gần 98% doanh nghiệp nhỏ và vừa VN theo qui mô vốn là các doanh nghiệp thuộc kinh tế tư nhân. Vì vậy, số liệu

điều tra các doanh nghiệp nhỏ và vừa thuộc khu vực kinh tế tư nhân là mang tính đại diện cho các DNNVV VN, và các tiêu chí khảo sát của các doanh nghiệp này có thể so sánh với các doanh nghiệp nhà nước (DNNN) và doanh nghiệp có vốn đầu tư nước ngoài (FDI) có qui mô vốn lớn hơn nhiều lần.

Theo số liệu tổng điều tra doanh nghiệp năm 2005 của Tổng cục Thống kê, doanh nghiệp nhà nước chỉ chiếm có 3,6% về số lượng doanh nghiệp, nhưng chiếm tới gần 55% tổng số vốn sản xuất kinh doanh. Doanh nghiệp FDI chỉ chiếm có 3,2% số lượng doanh nghiệp, nhưng chiếm trên 20% tổng số vốn SXKD. Trong khi các doanh nghiệp thuộc kinh tế tư nhân chiếm trên 93% về số lượng doanh nghiệp nhưng chỉ chiếm 24,94% về vốn sản xuất kinh doanh. Qui mô vốn sản xuất kinh doanh tính bình quân cho một doanh nghiệp theo thành phần kinh tế giai đoạn 2000-2005 được phản ánh qua Bảng 2 dưới đây.

Bảng 2: Qui mô vốn sản xuất kinh doanh tính bình quân cho một doanh nghiệp theo thành phần kinh tế giai đoạn 2000-2005

Nguồn: Tính toán từ Niên giám thống kê VN, 2006

Nguồn: Tính toán từ Niên giám thống kê VN, 2006

Theo Bảng 2, vốn sản xuất kinh doanh (SXKD) bình quân cho một doanh nghiệp tư nhân giai đoạn 2000- 2005 quá nhỏ từ 2,81 tỷ trên một doanh nghiệp năm 2000, tăng lên 5,77 tỷ đồng trên một doanh nghiệp năm 2005. Qui mô vốn SXKD bình quân trên một doanh nghiệp nhà nước (DNNN) lớn nhất, từ 116,38 tỷ năm 2000, tăng lên 327,52 tỷ năm 2005, lớn gấp 41,4 lần vốn bình quân của một doanh nghiệp tư nhân năm 2000 và lớn gần 57 lần năm 2005. Qui mô vốn SXKD bình quân cho một doanh nghiệp FDI cũng khá lớn, 150,72 tỷ đồng năm 2000, và 132,41 tỷ đồng năm 2005 gấp từ 23 lần đến 53,6 lần qui mô vốn bình quân một doanh nghiệp tư nhân (xem Hình 1). Tất cả các số liệu trên một lần nữa cho thấy quy mô vốn của các doanh nghiệp tư nhân là quá nhỏ, và vì vậy phần lớn các doanh nghiệp tư nhân thuộc DNNVV tại VN.

Tuy có qui mô nhỏ về vốn, nhưng các DNNVV thuộc khu vực kinh tế tư nhân có đóng góp cao về tỷ trọng GDP (45,61% năm 2005) và tạo làm việc (88,9% năm 2005, trong đó có 52% lao động nông nghiệp, còn lại 36,9% lao động làm việc trong các DNNVV ngành sản xuất công nghiệp và thương mại dịch vụ). Vai trò của các DNNVV tư nhân trong tạo việc làm và nâng cao thu nhập cho người lao động, đóng góp vào tốc độ tăng trưởng GDP cao của VN trong những năm gần đây được phản ánh qua Hình 2.

Cơ cấu nguồn vốn của các doanh nghiệp nhỏ và vừa qua kết quả điều tra 200 doanh nghiệp sản xuất chế biến công nghiệp năm 2006 tại TP.HCM và tỉnh Bình Dương được phản ánh qua Bảng 3 dưới đây.

Bảng 3: Cơ cấu nguồn vốn bình quân trong doanh nghiệp vừa và nhỏ khảo sát

| Số TT |

Nguồn vốn |

Tỷ trọng (%) |

| 1 |

Vốn chủ doanh nghiệp |

33,9% |

| 2 |

Lợi nhuận giữ lại |

21,9% |

| 3 |

Vay ngân hàng |

18,9% |

| 4 |

Vốn chiếm dụng |

12,1% |

| 5 |

Vay gia đình, họ hàng, bạn bè |

6,7% |

| 6 |

Vay công nhân viên trong doanh nghiệp |

2,3% |

| 7 |

Nguồn khác |

4,3% |

Nguồn: Điều tra khả năng tiếp cận tín dụng của các DNNVV, 2006

Theo Bảng 3, thì nguồn vốn sản xuất kinh doanh trong các DNNVV được hình thành từ nhiều nguồn khác nhau, trong đó nguồn vốn chủ sở hữu (vốn ban đầu của chủ doanh nghiệp và vốn tích lũy từ lợi nhuận để lại) chiếm gần 55%, vốn vay ngân hàng chỉ chiếm 18,9%, vốn chiếm dụng chiếm 12,1%, còn lại là vay người thân, bạn bè, công nhân viên doanh nghiệp và nguồn khác (xem Hình 3).

Từ số liệu thống kê và số liệu khảo sát nêu trên cho thấy các DNNVV VN có qui mô quá nhỏ về vốn, trong đó nguồn vốn chủ yếu là vốn tự có, vốn chiếm dụng và vay bạn bè người thân, còn nguồn vốn vay chính thức từ các ngân hàng thương mại chiếm một tỷ lệ khiêm tốn. Đâu là nguyên nhân hạn chế khả năng tiếp cận các nguồn vốn tín dụng? Phần dưới đây sẽ làm rõ vấn đề này.

2. Khả năng tiếp cận các nguồn tài chính của DNNVV VN

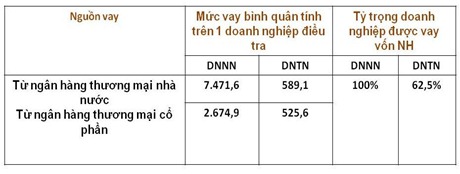

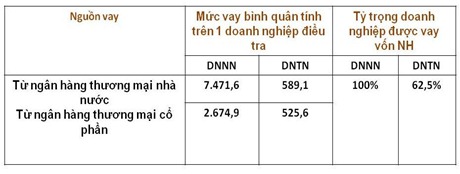

So với doanh nghiệp lớn như DNNN, thì khả năng tiếp cận nguồn vốn tín dụng từ các ngân hàng thương mại của DNNVV tư nhân là rất hạn chế. Bảng 4 dưới đây mô tả số liệu mức vốn vay bình quân từ các ngân hàng thương mại của các doanh nghiệp tư nhân (DNTN) so với mức vay của các doanh nghiệp nhà nước (DNNN).

Bảng 4: Mức vay bình quân của các doanh nghiệp tư nhân so với DNNN ĐV tính: Triệu đồng, %

Nguồn: Tính toán từ các cuộc điều tra khả năng tiếp cận tín dụng của các DNNVV, năm 2005 và 2006

Nguồn: Tính toán từ các cuộc điều tra khả năng tiếp cận tín dụng của các DNNVV, năm 2005 và 2006

Theo Bảng 4, thì tỷ trọng DNNVV tư nhân được các ngân hàng cho vay vốn chỉ chiếm có 62,5% tổng số doanh nghiệp nhỏ và vừa tư nhân điều tra, trong khi đó 100% các DNNN điều tra có qui mô vốn lớn đều được vay vốn từ các ngân hàng thương mại. Ngoài ra, xét về qui mô các khoản vay, mức vay bình quân cho một DNNN điều tra lớn hơn gần 10 lần mức vay bình quân của một doanh nghiệp tư nhân.

Nguyên nhân chủ yếu làm hạn chế khả năng tiếp cận nguồn vốn vay từ các ngân hàng thương mại qua các kết quả điều tra là do giá trị tài sản đảm bảo (thế chấp) của các DNNVV thấp, thứ đến là hạn chế của chủ DNNVV trong mối “quan hệ nghiệp vụ” và “quan hệ xã hội” với ngân hàng. Kết quả phỏng vấn sâu một số ngân hàng thương mại cho thấy, nguyên nhân các DNNVV khó vay vốn ngân hàng là ngoài giá trị tài sản đảm bảo thấp, còn liên quan đến một khái niệm là “quan hệ nghiệp vụ” bị hạn chế. Điều này lý giải rằng khi làm dự án vay vốn, các chủ doanh nghiệp của các DNNVV thiếu các thông tin minh bạch về báo cáo tài chính cần thiết làm cho cán bộ tín dụng của ngân hàng thiếu tin tưởng vào người vay vốn. Mặt khác, số liệu khảo sát doanh nghiệp cũng cho thấy về xây dựng “mối quan hệ xã hội” thông qua “mức độ quen biết”, hay thiết lập mối quan hệ đối tác giữa các DNNVV và các ngân hàng là thấp. Theo kết quả điều tra, tỷ lệ các DNNVV không tin tưởng vào cán bộ tín dụng tương đối cao. Thông tin phỏng vấn DNNVVvề quan hệ với cán bộ tín dụng được phản ánh qua Bảng 5 dưới đây.

Bảng 5: Mối quan hệ giữa DNNVV với cán bộ tín dụng ngân hàng

| Các ý kiến |

Tỷ lệ đồng tình (%) |

Tỷ lệ không và ít đồng tình (%) |

| 1. Cán bộ tín dụng luôn sẵn sàng giúp đỡ ông (bà) |

52,9% |

47,1% |

| 2. Ông (bà) tin tưởng vào lời khuyên của cán bộ tín dụng |

51,1% |

48,9% |

| 3. Ông (bà) tin rằng cán bộ tín dụng hiểu doanh nghiệp của ông (bà) |

52,4% |

47,7% |

| 4. Ông (bà) không muốn tiếp xúc với cán bộ tín dụng |

29,1% |

70,9% |

| 5. Cán bộ tín dụng không quan tâm đến doanh nghiệp ông (bà) |

45,4% |

54,6% |

| 6. Ông (bà) cảm thấy bị hạch sách khi làm việc với cán bộ tín dụng |

72,1% |

27,9% |

Nguồn: Điều tra khả năng tiếp cận tín dụng của các DNNVV, 2006

Số liệu Bảng 5 cho thấy, ba ý kiến đầu liên quan đến mức độ tin tưởng của doanh nghiệp điều tra đối với cán bộ tín dụng. Có gần 50% DNNVV được phỏng vấn thể hiện không và ít tin tưởng vào cán bộ tín dụng. Mặc dù tỷ lệ doanh nghiệp được phỏng vấn muốn tiếp xúc với cán bộ tín dụng tương đối cao (70,9%), nhưng theo hai ý kiến cuối cùng thì tỷ lệ doanh nghiệp điều tra cho rằng, cán bộ tín dụng không quan tâm đến doanh nghiệp và doanh nghiệp cảm thấy họ bị cán bộ tín dụng hạch sách chiếm tương đối cao (mức đồng tình tương ứng là 45,4% và 72,1% số DNNVV điều tra). Kết quả điều tra về mức độ đồng tình của các doanh nghiệp trong cả sáu ý kiến cho thấy đa số các DNNVV điều tra thiếu lòng tin vào cán bộ tín dụng, và đây cũng là rào cản để họ có thể có quan hệ khách hàng tin cậy, để được tiếp cận nguồn vốn vay này dễ dàng hơn.

Những dịch vụ ngân hàng mà các DNNVV sử dụng bao gồm các dịch vụ mở tài khoản, chuyển tiền, thanh toán là chủ yếu. Số liệu điều tra 200 doanh nghiệp nhỏ và vừa năm 2006 về các dịch vụ ngân hàng mà các doanh nghiệp sử dụng được phản ánh qua Bảng 6 dưới đây.

Bảng 6: Tỷ lệ các dịch vụ ngân hàng mà các DNNVV đã và đang sử dụng

| Dịch vụ ngân hàng |

Số lượng DNNVV sử dụng các dịch vụ ngân hàng |

Tỷ lệ (%) |

| 1. Mở tài khoản |

186 |

93 |

| 2. Chuyển tiền |

160 |

80 |

| 3. Thanh toán |

140 |

70 |

| 4. Vay vốn |

125 |

62,5 |

| 5. Mở L/C |

56 |

28 |

| 6. Nhờ thu |

37 |

18,5 |

| 7. Bảo lãnh |

2 |

1 |

| Tổng số doanh nghiệp điều tra |

200 |

|

Nguồn: Điều tra khả năng tiếp cận tín dụng của các DNNVV, 2006

Kết quả điều tra Bảng 6 cũng cho thấy, tỷ lệ DNNVV được bảo lãnh tín dụng chiếm quá nhỏ trong các doanh nghiệp điều tra (1%), tỷ lệ DNNVV mở L/C sử dụng dịch vụ tài trợ xuất khẩu và thanh toán quốc tế cũng không cao (18,5%). Khi được hỏi, các doanh nghiệp có sử dụng hình thức tín dụng thuê tài chính hay không, kết quả là 100% DNNVV điều tra không sử dụng hình thức tín dụng này. Các lý do cản trở khả năng tiếp cận hình thức tín dụng thuê tài chính của các DNNVV điều tra được phản ánh qua Bảng 7 dưới đây.

Bảng 7: Nguyên nhân hạn chế sử dụng hình thức tín dụng thuê tài chính của các DNNVV

| Nguyên nhân |

Tỷ lệ (%) |

| 1. Không biết gì về hình thức thuê tài chính |

28,6% |

| 2. Không biết thủ tục thuê tài chính |

32,0% |

| 3. Không hiểu lợi ích của thuê tài chính |

17,5% |

| 4. Thủ tục phức tạp |

35,7% |

| 5. Chi phí cao |

31,6% |

| 6. Hình thức tín dụng khác có lợi hơn |

33,3% |

| 7. Nguyên nhân khác (không có nhu cầu, không biết ở đâu…) |

5,4% |

Nguồn:, Điều tra khả năng tiếp cận tín dụng của các DNNVV, 2006

Kết quả Bảng 7 cho thấy nguyên nhân mà các DNNVV điều tra không sử dụng hình thức thuê tài chính chủ yếu là do thiếu hiểu biết về hình thức này (không biết hình thức thuê tài chính và không biết thủ tục thuê tài chính, không hiểu lợi ích của hình thức tín dụng thuê tài chính). Những doanh nghiệp có hiểu biết về hình thức tín dụng thuê tài chính thì e ngại thủ tục và mức phí cao nên không tiếp cận hình thức này.

Ngoài các ngân hàng thương mại cung cấp tín dụng và các dịch vụ ngân hàng, tại VN còn có các quỹ tín dụng Nhà nước cung cấp tín dụng ưu đãi cho các doanh nghiệp thuộc diện ưu đãi theo lĩnh vực đầu tư và ngành nghề kinh doanh. Theo kết quả điều tra 230 doanh nghiệp năm 2005-2006 thuộc đề tài “Tín dụng chính sách cho các DNNVV tại VN” trong khuôn khổ dự án “Sáng kiến cạnh tranh VN-VNCI” cho thấy, nhìn chung, các doanh nghiệp nhà nước có khả năng tiếp cận tốt hơn tới nguồn tín dụng ưu đãi so với doanh nghiệp thuộc khối tư nhân. Danh sách 230 doanh nghiệp chọn mẫu điều tra là những doanh nghiệp thuộc ngành nghề được ưu đãi theo chính sách ưu đãi tín dụng của Chính phủ VN. Trong đó có 115 doanh nghiệp thuộc diện ngành nghề, lĩnh vực ưu đãi đã được nhận tín dụng ưu đãi, còn 115 doanh nghiệp thuộc diện ngành nghề, lĩnh vực ưu đãi, nhưng chưa hoặc không được nhận tín dụng ưu đãi. Kết quả khảo sát cho thấy, các doanh nghiệp lớn hơn, như DNNN có khả năng tiếp cận tín dụng ưu đãi tốt hơn. Nói cách khác, các DNNVV của khối tư nhân khó tiếp cận nguồn tín dụng ưu đãi hơn.

Bảng 8 phản ánh qui mô vốn và nguồn vốn của hai nhóm doanh nghiệp điều tra gốm: nhóm doanh nghiệp nhận tín dụng ưu đãi (đa số là DNNN) và nhóm doanh nghiệp không nhận được tín dụng ưu đãi (đa số là doanh nghiệp tư nhân) trong cùng lĩnh vực, ngành nghề kinh doanh thuộc diện ưu đãi theo qui định. Theo số liệu khảo sát, qui mô vốn bình quân của một doanh nghiệp nhận tín dụng ưu đãi (DNNN) là 89,99 tỷ đồng, trong khi qui mô vốn bình quân của một doanh nghiệp không nhận được tín dụng ưu đãi (DNTN) chỉ là 24,04 tỷ (doanh nghiệp nhận tín dụng ưu đãi có vốn bình quân lớn gấp 3,74 lần doanh nghiệp không nhận được tín dụng ưu đãi).

Bảng 8: Qui mô vốn bình quân và nguồn vốn của các doanh nghiệp nhận và không nhận tín dụng ưu đãi điều tra (ĐVT: Tỷ đồng)

| Vốn hoạt động và nguồn vốn |

Qui mô (tỷ đồng) |

Tỷ lệ (%) |

| Tổng vốn hoạt động bình quân của công ty nhận tín dụng ưu đãi |

89,99 |

100,00 |

| Vốn vay của công ty nhận tín dụng ưu đãi (vay từ quỹ hỗ trợ và vay các ngân hàng thương mại) |

38,53 |

42,81 |

| Tổng vốn hoạt động của công ty không nhận tín dụng ưu đãi |

24,04 |

100,00 |

| Vốn vay của công ty không nhận tín dụng ưu đãi (vay các ngân hàng thương mại) |

7,41 |

30,83 |

Nguồn: Dự án VNCI: Điều tra doanh nghiệp nhận và không nhận tín dụng ưu đãi, 2005-2006

Nguồn vốn vay của doanh nghiệp lớn nhận tín dụng ưu đãi gồm cả vay ưu đãi từ quỹ hỗ trợ phát triển, nay là Ngân hàng Phát triển VN và cả vay từ các ngân hàng thương mại. Nguồn vốn vay ưu đãi và vay thương mại của các doanh nghiệp lớn (nhóm doanh nghiệp nhận tín dụng ưu đãi) cao hơn hơn các doanh nghiệp nhỏ (doanh nghiệp không được nhận tín dụng ưu đãi) cả về qui mô vay và tỷ trọng nguồn vốn vay trong tổng vốn hoạt động. Qui mô vốn vay bình quân một doanh nghiệp của nhóm doanh nghiệp nhận tín dụng ưu đãi là 38,53 tỷ đồng, trong khi đó qui mô vốn vay của nhóm doanh nghiệp không nhận tín dụng ưu đãi là 7,41 tỷ tính bình quân trên một doanh nghiệp điều tra. Như vậy, qui mô vốn vay bình quân một doanh nghiệp nhận tín dụng ưu đãi lớn hơn 5,2 lần vốn vay của các doanh nghiệp không nhận được tín dụng ưu đãi. Theo số tương đối, tỷ lệ vốn vay của nhóm doanh nghiệp nhận tín dụng ưu đãi cũng lớn hơn tỷ lệ vốn vay của nhóm doanh nghiệp không nhận được tín dụng ưu đãi (42,81% cho nhóm doanh nghiệp nhận tín dụng ưu đãi và 30,83% cho nhóm doanh nghiệp không nhận được tín dụng ưu đãi).

Tóm lại, các DNNVV VN gặp khó khăn trong tiếp cận các nguồn tài chính so với các doanh nghiệp lớn-chủ yếu là DNNN, khó khăn không chỉ tiếp cận các nguồn tín dụng ưu đãi cho các doanh nghiệp thuộc ngành nghề được nhận tín dụng ưu đãi với lãi suất thấp, mà còn khó khăn trong cả tiếp cận tín dụng thương mại.

3. Nhận định những hệ quả về hạn chế tài chính của các DNNVV và kiến nghị biện pháp nâng cao năng lực tài chính cho các DNNVV VN

Do qui mô nhỏ về vốn, nên các DNNVV tại VN gặp một số khó khăn ảnh hưởng đến hiệu quả hoạt động kinh doanh bao gồm: (1) Hạn chế về khả năng mở rộng sản xuất, đầu tư đổi mới công nghệ, mở rộng thị trường; (2) Hạn chế về khả năng tiếp cận đất đai, các nguồn vốn; (3) Hạn chế khả năng tiếp cận thông tin. Những hạn chế này là nguyên nhân làm cho hiệu quả tài chính và hiệu quả sản xuất kinh doanh của các DNNVV chưa cao, lợi nhuận thấp.

Có thể nói, qui mô doanh nghiệp nhỏ cũng có một số lợi thế nhất định như dễ thay đổi công nghệ, linh hoạt trong sản xuất, dễ quản lý, phù hợp với trình độ quản lý của đa số các chủ DNNVV VN hiện nay. Tuy nhiên, hạn chế của các doanh nghiệp có qui mô vốn nhỏ và cực nhỏ là thiếu vốn để mở rộng sản xuất, mở rộng thị trường và đổi mới công nghệ nâng cao chất lượng và năng suất để cạnh tranh sản phẩm trên thị trường. Do qui mô vốn nhỏ, lại khó khăn trong tiếp cận các nguồn vốn tín dụng, nên các DNNVV khó có khả năng đổi mới công nghệ nhanh. Theo kết quả điều tra công nghệ của Cục Thống kê TP.HCM, năm 2005, các doanh nghiệp thuộc khu vực kinh tế tư nhân có tỷ lệ công nghệ tiên tiến chỉ chiếm có 8,4%, thấp hơn mức bình quân toàn ngành công nghiệp chế biến (bình quân toàn ngành là 13,9%). Khu vực DNNN có tỷ trọng công nghệ tiên tiến là 20,6%, các doanh nghiệp thuộc khu vực FDI, tỷ lệ công nghệ tiên tiến là 48,9%. Các DNNVV thuộc khu vực kinh tế tư nhân có tỷ lệ công nghệ trung bình cao nhất là 61,6%, công nghệ dưới trung bình và lạc hậu chiếm 12,7%-đây cũng là tỷ lệ cao hơn mức bình quân toàn ngành. Kết quả này cho thấy, trình độ công nghệ của các DNNVV tư nhân còn quá thấp, và thấp nhiều so với các doanh nghiệp lớn thuộc khu vực nhà nước và khu vực FDI. Đây cũng là một hạn chế về khả năng nâng cao chất lượng sản phẩm, và hiệu quả sản xuất làm giảm khả năng cạnh tranh của các DNNVV.

Do qui mô vốn nhỏ, các DNNVV cũng khó khăn trong tiếp cận đất đai nhằm mở rộng cơ sở sản xuất kinh doanh. Kết quả điều 450 doanh nghiệp tư nhân năm 2003 của chúng tôi cho thấy, có trên 58,4% tổng doanh nghiệp điều tra thuê một phần hoặc toàn bộ diện tích nhà xưởng, văn phòng từ các DNNN, các tổ chức và cá nhân khác, với mức phí thuê theo giá thị trường. Đây cũng là một hạn chế nữa làm tăng mức chi phí đầu vào do phải sử dụng đất, nhà xưởng thuê với giá cao làm giảm lợi nhuận và khả năng cạnh tranh của các DNNVV.

Do những hạn chế trên, hiệu quả tài chính của các DNNVV thuộc khu vực kinh tế tư nhân là còn thấp. Hiệu quả tài chính thấp thể hiện qua, tỷ lệ doanh nghiệp thua lỗ cao, và tỷ suất lợi nhuận trên tổng tài sản (ROA) thấp. Theo kết quả điều tra thì tỷ lệ doanh nghiệp tư nhân hay DNNVV tư nhân bị lỗ chiếm gần 13%, cao hơn nhiều so với khối DNNN (2,6%). Tỷ lệ doanh nghiệp có lời thuộc khu vực tư nhân chiếm 85,9%, tỷ lệ này của khu vực DNNN là 97,4%. Tỷ suất lợi nhuận của các doanh nghiệp lớn điều tra năm 2005 bình quân là 13,76%, trong khi đó tỷ suất lợi nhuận của các DNNVV bình quân chỉ là 7,75%.

Như đã nêu, các DNNVV VN thuộc khu vực kinh tế tư nhân có đóng góp tích cực cho tăng trưởng GDP của VN, và đặc biệt có đóng góp về mặt xã hội rất lớn đó là tạo ra nhiều việc làm cho người lao động (thu hút gần 36,9% lực lượng lao động làm việc trong các DNNVV các ngành công nghiệp và dịch vụ). Tuy nhiên, hạn chế lớn nhất của các DNNVV là do qui mô vốn quá nhỏ, chi phí giao dịch cao do bất lợi về qui mô, nên hiệu quả tài chính chưa cao.

Từ phân tích các hạn chế của các DNNVV nêu trên, có thể đưa ra một số biện pháp nhằm nâng cao năng lực tài chính của các DNNVV VN dưới đây.

Thứ nhất, trong bối cảnh VN đã trở thành thành viên của Tổ chức Thương mại Thế giới WTO, VN đã cam kết xóa bỏ trợ cấp thuế và trợ cấp lãi suất tín dụng. Vậy cách thức nào để hỗ trợ các DNNVV tiếp cận được nguồn vốn tín dụng nhằm nâng cao năng lực tài chính của mình, mà không vi phạm cam kết với WTO?. Một giải pháp mà có thể thành công ở nhiều nước, đó là hình thành tổ chức bảo lãnh tín dụng cho các DNNVV, có sự tham gia của Nhà nước. >Hạn chế về qui mô vốn, khả năng tiếp cận các nguồn vốn tín dụng của các DNNVV VN, như đã nêu do không có tài sản đảm bảo. Một công cụ thường được sử dụng để hỗ trợ ngân hàng thương mại cho vay các doanh nghiệp nhỏ và vừa (DNNVV) là các khoản “tham gia “ cho vay hoặc bảo lãnh tín dụng. Sử dụng các khoản bảo lãnh này, ngân hàng có thể chia sẻ một phần rủi ro cho vay của mình với tổ chức bảo lãnh tín dụng với một khoản phí nhất định (phí bảo lãnh) và vì vậy sẽ có khả năng sẵn sàng cho các DNNVV vay hơn. Việc bảo lãnh tín dụng sẽ có thể giảm thấp hơn– nhưng không bỏ yêu cầu về tài sản thế chấp, thường được coi là trở ngại chính của các DNNVV khi tiếp cận các nguồn vốn chính thức. Phần lớn các hệ thống bảo lãnh tín dụng (CGS-Credit Guarantee System) thường được thành lập hoàn toàn như là những tổ chức nhà nước hoặc những tổ chức công chúng đặc biệt mặc dù đôi khi cũng được cấu trúc như những doanh nghiệp thương mại. Phần lớn hệ thống bảo lãnh tín dụng (CSG) cung cấp các dịch vụ bảo lãnh “lẻ” (nghĩa là bảo lãnh những khoản vay cụ thể), mặc dù một số khác có thể cung cấp một “danh mục” bảo lãnh cho toàn bộ hoặc một phần các khoản vay ngân hàng cho một vùng hay lãnh vực cụ thể. Khoản bảo lãnh thường vào khoảng từ 50% đến 100% giá trị khoản vay (chỉ tính vốn gốc, không tính lãi suất).>

Sự phát triển của một doanh nghiệp phụ thuộc vào hàng loạt các yếu tố; các yếu tố bên trong doanh nghiệp cũng như các yếu tố bên ngoài của môi trường kinh doanh mà doanh nghiệp đang hoạt động. Một yếu tố quan trọng-tất nhiên không phải là duy nhất- đó là sự tiếp cận tới nguồn vốn : i) cho hoạt động hàng ngày (vốn lưu động) và ii) cho các nhu cầu đầu tư dài hạn (vốn cố định).

Điều này hoàn tòan đúng đối với các doanh nghiệp từ những doanh nghiệp nhỏ nhất trong nhóm các DNNVV, cho đến những công ty đa quốc gia. Tuy nhiên, điều thường thấy là các DNNVV, như đã phân tích là khó tiếp cận các nguồn vốn chính thức hơn là các công ty lớn. Hậu quả là các DNNVV thường phải dựa vào các nguồn tài trợ không chính thức như vay từ “gia đình”, bạn bè hay khách hàng chứ không phải từ ngân hàng hay những tổ chức cung cấp các sản phẩm và dịch vụ tài chính. Nếu các DNNVV có thể tiếp cận được các nguồn tài chính chính thức thì số lượng tiền vay thường khá nhỏ và thời hạn vay lại ngắn. Điều này lại làm hạn chế sự phát triển của các DNNVV. Không một công ty nào có thể phát triển hết tiềm năng của mình nếu như không thể có sự tiếp cận đầy đủ tới các yếu tố đầu vào cần thiết mà tài chính là một yếu tố cực kỳ qun trọng.

Các chính phủ và các nhà tài trợ đã ngày càng nhận thấy tầm quan trọng của các DNNVV trong nền kinh tế cũng như cộng đồng doanh nghiệp. Ngay cả những nước như Singapore hay Hàn Quốc là những nước có truyền thống tập trung nguồn lực để phát triển các công ty lớn (GLCs ở Singapore và “chaebol” ở Hàn Quốc) cũng đã thi hành những thay đổi chính sách đặc biệt hướng đến việc khuyến khích các DNNVV trong những năm gần đây. Càng ngày người ta càng nhận thấy khu vực các DNNVV là nguồn lực tạo ra việc làm chủ yếu trong nền kinh tế và một DNNVV ngày hôm nay sẽ lớn mạnh thành một công ty lớn trong tương lai. Nói bằng thuật ngữ đơn giản, các DNNVV có xu hướng chiếm đại đa số cộng đồng doanh nghiệp (95% hoặc lớn hơn) trong hầu hết các nước. Nhận thức này đã đưa các nhà làm chính sách tập trung hơn vào việc hỗ trợ khu vực các doanh nghiệp nhỏ và vừa thông qua hàng lọat các can thiệp về mặt chính sách và pháp lý cũng như việc sử dụng các công cụ kinh tế (không phải công cụ pháp lý). Những công cụ đó bao gồm các sự hỗ trợ về tài chính.

Kinh nghiệm tích lũy trong việc can thiệp và các công cụ cho DNNVV đã khá nhiều, vì vậy có thể xác định tốt hơn sự can thiệp nào hay công cụ nào là hữu hiệu hay không hữu hiệu. Và có thể biết rằng những sáng kiến nào là hiệu quả hay kém hiệu quả nhất và bền vững nhất để có thể theo đuổi. Những điều này là đúng đối với sự can thiệp cho phát triển của DNNVV nói chung và cho các sáng kiến tài trợ cho DNNVV nói riêng.

Tại VN, Nghị định 90 ban hành tháng 11 năm 2001 quy định thành lập các quỹ bảo lãnh tín dụng từ các ngân hàng thương mại để hỗ trợ việc cho các DNNVV không đủ tài sản thế chấp vay.[1] Theo nghị định này, các quỹ này sẽ được thành lập tại mỗi tỉnh và thành phố lớn như là một tổ chức phi lợi nhuận và do Ủy ban Nhân dân tỉnh quản lý. Vốn của mỗi quỹ khỏang 30 tỷ VND với khoảng 30% do ngân sách địa phương đóng góp và khoản còn lại từ các ngân hàng, hiệp hội kinh doanh hay doanh nghiệp đóng góp. Mỗi quỹ có hội đồng quản trị, hội đồng giám sát và hội đồng quản lý, với việc quản lý do một chi nhánh quỹ hỗ trợ phát triển (DAF) nay là chi nhánh ngân hàng phát triển (VDB) tại địa phương thực hiện trên cơ sở thu phí.[2] Tuy nhiên, cho đến nay chỉ mới có một quỹ bảo lãnh nào đi vào hoạt động tại VN-đó là quỹ bảo lãnh tín dụng cho các DNNVV thuộc Quỹ Phát triển Hạ tầng Đô thị TP.HCM (HIFU) (thành lập cuối năm 2007).

Từ kinh nghiệm quốc tế và thực tế trên, chúng tôi đề nghị nên nhanh chóng thúc đẩy hình thành Hệ thống bảo lãnh tín dụng hỗ trợ các doanh nghiệp vừa và nhỏ và các đối tượng vay vốn khác, trong đó Quỹ Hỗ trợ Phát triển Trung ương nay là Ngân hàng Phát triển VN đóng vai trò trung tâm. Với dịch vụ này, Ngân hàng Phát triển VN có thể tránh không cho vay trực tiếp (và vì thế tránh không cạnh tranh với các ngân hàng thương mại), mà thay cho đó trở thành tổ chức hỗ trợ và hậu thuẫn cho các ngân hàng thương mại thực hiện các khỏan cho vay đến các đối tượng vay vốn hiện không được tiếp cận đầy đủ đến các khỏan vốn vay. Ví dụ, một hệ thống tín dụng đảm bảo cho phép các ngân hàng thương mại thực hiện các khỏan cho vay dài hạn hơn, để hỗ trợ các dự án đầu tư lớn có thời gian hòan vốn lâu hơn.

Thứ hai, khó khăn mà các DNNVV vấp phải như đã nêu là khả năng tiếp cận đất đai-Đây cũng là tài sản có thể mang thế chấp để vay tín dụng ngân hàng. Vậy biện pháp nào để giải quyết khó khăn này cho các DNNVV?. Biện pháp hỗ trợ nhằm nâng cao năng lực tài chính cho các DNNVV đó là, nhà nước cần hoàn thiện môi trường kinh doanh bình đẳng hơn giữa các doanh nghiệp lớn (DNNN) và các DNNVV qua chính sách đất đai. Do lịch sử để lại các DNNN được giao khá nhiều diện tích đất, trong khi các DNNVV phải tự đi mua, đi thuê của tư nhân và DNNN với mức giá thị trường. Nhưng thủ tục, chuyển quyền sử dụng, và giao đất gặp nhiều khó khăn. Vì vậy, để giảm chi phí giao dịch đất đai cho các DNNVV, biện pháp tốt nhất là giảm thủ thục hành chính, và có chính sách bình đẳng về giao đất, chuyển nhượng giữa các khu vực kinh tế (thay vì đi thuê lại).

Thứ ba, những hạn chế từ chính bản thân các DNNVV về khả năng nâng cao năng lực tài chính, giảm chi phí giao dịch nhằm nâng cao hiệu quả tài chính cần được khắc phục như thế nào?. Về phía các DNNVV, hạn chế của họ là thông tin báo cáo tài chính thiếu minh bạch, nên nhiều ngân hàng không duyệt cho vay vốn. Vì vậy, các DNNVV cần phải đầu tư cho công tác đào tạo đội ngũ chuyên gia có kiến thức về tài chính, kế toán, có khả năng làm các dự án vay, và phải minh bạch về thông tin tài chính khi trình dự án vay vốn. Ngoài ra, như đã phân tích, quan hệ xã hội và mức độ tin cậy đối với cán bộ tín dụng của các DNNVV là còn hạn chế. Vì vậy, để có thể tiếp cận tốt hơn với cán bộ tín dụng thì các DNNVV cũng cần phát triển mạnh hơn mối quan hệ giữa cộng đồng các doanh nghiệp (qua các Hiệp hội), trong đó có các ngân hàng. Thông qua việc tham gia các buổi hội thảo hay trao đổi chuyên đề trong cộng đồng doanh nghiệp, các DNNVV có thể trao đổi, chia sẻ thông tin với nhau, tìm hiểu rõ hơn về các hình thức tín dụng và khả năng thích ứng của mỗi DNNVV với từng hình thức. Kết quả khảo sát như đã nêu, nhiều DNNVV không nắm hết thông tin về các hình thức tín dụng như tín dụng ưu đãi, cho thuê tài chính…. Để giải quyết vấn đề thông tin, các DNNVV phải có kế hoạch tiếp cận các nguồn thông tin khác nhau phục vụ cho sản xuất kinh doanh của doanh nghiệp của mình. Tham gia hiệp hội ngành nghề cũng là một biện pháp tốt để thu thập, chia sẻ thông tin, qua đó có thể giúp giải quyết phần nào những khó khăn của doanh nghiệp.

Chú thích:

[1] Nghị định 90 được hỗ trợ bởi quyết định 193 (12/ 2001) do Thủ tướng ban hành, Thông tư 42 (5/2002) Bộ Tài chính ban hành, và thông tư 6 (4/2003) của Ngân hàng Nhà nước VN.

[2] Quỹ Hỗ trợ Phát triển (DAF) được thành lập năm 2000, theo Nghị định 50 ban hành 7/1999 với vốn ban đầu 5 nghìn tỷ VND. Nhiệm vụ chính của DAF là một tổ chức phi lợi nhuận, huy động vốn để thực hiện và hỗ trợ các chính sách và các chương trình của Nhà nước.

TÀI LIỆU THAM KHẢO:

(1) Nguyễn Thị Cành, Trần Viết Hoàng, Trần Thọ Phú, Cung Trần Việt, Nick Freedman, David Ray- Báo cáo nghiên cứu chính sách-VNCI, Số 8-“ Chính sách tín dụng cấp tỉnh cho các doanh nghiệp vừa và nhỏ tại VN”, tháng 7/2006;

(2) Bộ môn Tài chính-Ngân hàng, Khoa Kinh Tế-ĐHQG TP.HCM-Điều tra khả năng tiếp cận ngân hàng của các doanh nghiệp nhỏ và vừa, 2006;

(3) Niên giám Thống kê VN, 2006, 2007.

Công ty Luật Bắc Việt Luật

P2802, tầng 28, tòa nhà Central Fied , Trung Kính, Trung Hòa, Cầu Giấy, Hà nội

Tel: 87696666-0386319999

Hotline: 0938-188-889 – 0913753918

www.bacvietluat.vn - www.tuvanluat.net - www.sanduan.vn"HÃY NÓI VỚI LUẬT SƯ ĐIỀU BẠN CẦN"

Nguồn: Tổng cục Thống kê, Niên giám thống kê, 2006

Theo Bảng 1, có đến gần 98% doanh nghiệp nhỏ và vừa VN theo qui mô vốn là các doanh nghiệp thuộc kinh tế tư nhân. Vì vậy, số liệu điều tra các doanh nghiệp nhỏ và vừa thuộc khu vực kinh tế tư nhân là mang tính đại diện cho các DNNVV VN, và các tiêu chí khảo sát của các doanh nghiệp này có thể so sánh với các doanh nghiệp nhà nước (DNNN) và doanh nghiệp có vốn đầu tư nước ngoài (FDI) có qui mô vốn lớn hơn nhiều lần.

Theo số liệu tổng điều tra doanh nghiệp năm 2005 của Tổng cục Thống kê, doanh nghiệp nhà nước chỉ chiếm có 3,6% về số lượng doanh nghiệp, nhưng chiếm tới gần 55% tổng số vốn sản xuất kinh doanh. Doanh nghiệp FDI chỉ chiếm có 3,2% số lượng doanh nghiệp, nhưng chiếm trên 20% tổng số vốn SXKD. Trong khi các doanh nghiệp thuộc kinh tế tư nhân chiếm trên 93% về số lượng doanh nghiệp nhưng chỉ chiếm 24,94% về vốn sản xuất kinh doanh. Qui mô vốn sản xuất kinh doanh tính bình quân cho một doanh nghiệp theo thành phần kinh tế giai đoạn 2000-2005 được phản ánh qua Bảng 2 dưới đây.

Bảng 2: Qui mô vốn sản xuất kinh doanh tính bình quân cho một doanh nghiệp theo thành phần kinh tế giai đoạn 2000-2005

Nguồn: Tổng cục Thống kê, Niên giám thống kê, 2006

Theo Bảng 1, có đến gần 98% doanh nghiệp nhỏ và vừa VN theo qui mô vốn là các doanh nghiệp thuộc kinh tế tư nhân. Vì vậy, số liệu điều tra các doanh nghiệp nhỏ và vừa thuộc khu vực kinh tế tư nhân là mang tính đại diện cho các DNNVV VN, và các tiêu chí khảo sát của các doanh nghiệp này có thể so sánh với các doanh nghiệp nhà nước (DNNN) và doanh nghiệp có vốn đầu tư nước ngoài (FDI) có qui mô vốn lớn hơn nhiều lần.

Theo số liệu tổng điều tra doanh nghiệp năm 2005 của Tổng cục Thống kê, doanh nghiệp nhà nước chỉ chiếm có 3,6% về số lượng doanh nghiệp, nhưng chiếm tới gần 55% tổng số vốn sản xuất kinh doanh. Doanh nghiệp FDI chỉ chiếm có 3,2% số lượng doanh nghiệp, nhưng chiếm trên 20% tổng số vốn SXKD. Trong khi các doanh nghiệp thuộc kinh tế tư nhân chiếm trên 93% về số lượng doanh nghiệp nhưng chỉ chiếm 24,94% về vốn sản xuất kinh doanh. Qui mô vốn sản xuất kinh doanh tính bình quân cho một doanh nghiệp theo thành phần kinh tế giai đoạn 2000-2005 được phản ánh qua Bảng 2 dưới đây.

Bảng 2: Qui mô vốn sản xuất kinh doanh tính bình quân cho một doanh nghiệp theo thành phần kinh tế giai đoạn 2000-2005

Nguồn: Tính toán từ Niên giám thống kê VN, 2006

Theo Bảng 2, vốn sản xuất kinh doanh (SXKD) bình quân cho một doanh nghiệp tư nhân giai đoạn 2000- 2005 quá nhỏ từ 2,81 tỷ trên một doanh nghiệp năm 2000, tăng lên 5,77 tỷ đồng trên một doanh nghiệp năm 2005. Qui mô vốn SXKD bình quân trên một doanh nghiệp nhà nước (DNNN) lớn nhất, từ 116,38 tỷ năm 2000, tăng lên 327,52 tỷ năm 2005, lớn gấp 41,4 lần vốn bình quân của một doanh nghiệp tư nhân năm 2000 và lớn gần 57 lần năm 2005. Qui mô vốn SXKD bình quân cho một doanh nghiệp FDI cũng khá lớn, 150,72 tỷ đồng năm 2000, và 132,41 tỷ đồng năm 2005 gấp từ 23 lần đến 53,6 lần qui mô vốn bình quân một doanh nghiệp tư nhân (xem Hình 1). Tất cả các số liệu trên một lần nữa cho thấy quy mô vốn của các doanh nghiệp tư nhân là quá nhỏ, và vì vậy phần lớn các doanh nghiệp tư nhân thuộc DNNVV tại VN.

Tuy có qui mô nhỏ về vốn, nhưng các DNNVV thuộc khu vực kinh tế tư nhân có đóng góp cao về tỷ trọng GDP (45,61% năm 2005) và tạo làm việc (88,9% năm 2005, trong đó có 52% lao động nông nghiệp, còn lại 36,9% lao động làm việc trong các DNNVV ngành sản xuất công nghiệp và thương mại dịch vụ). Vai trò của các DNNVV tư nhân trong tạo việc làm và nâng cao thu nhập cho người lao động, đóng góp vào tốc độ tăng trưởng GDP cao của VN trong những năm gần đây được phản ánh qua Hình 2.

Cơ cấu nguồn vốn của các doanh nghiệp nhỏ và vừa qua kết quả điều tra 200 doanh nghiệp sản xuất chế biến công nghiệp năm 2006 tại TP.HCM và tỉnh Bình Dương được phản ánh qua Bảng 3 dưới đây.

Bảng 3: Cơ cấu nguồn vốn bình quân trong doanh nghiệp vừa và nhỏ khảo sát

Nguồn: Tính toán từ Niên giám thống kê VN, 2006

Theo Bảng 2, vốn sản xuất kinh doanh (SXKD) bình quân cho một doanh nghiệp tư nhân giai đoạn 2000- 2005 quá nhỏ từ 2,81 tỷ trên một doanh nghiệp năm 2000, tăng lên 5,77 tỷ đồng trên một doanh nghiệp năm 2005. Qui mô vốn SXKD bình quân trên một doanh nghiệp nhà nước (DNNN) lớn nhất, từ 116,38 tỷ năm 2000, tăng lên 327,52 tỷ năm 2005, lớn gấp 41,4 lần vốn bình quân của một doanh nghiệp tư nhân năm 2000 và lớn gần 57 lần năm 2005. Qui mô vốn SXKD bình quân cho một doanh nghiệp FDI cũng khá lớn, 150,72 tỷ đồng năm 2000, và 132,41 tỷ đồng năm 2005 gấp từ 23 lần đến 53,6 lần qui mô vốn bình quân một doanh nghiệp tư nhân (xem Hình 1). Tất cả các số liệu trên một lần nữa cho thấy quy mô vốn của các doanh nghiệp tư nhân là quá nhỏ, và vì vậy phần lớn các doanh nghiệp tư nhân thuộc DNNVV tại VN.

Tuy có qui mô nhỏ về vốn, nhưng các DNNVV thuộc khu vực kinh tế tư nhân có đóng góp cao về tỷ trọng GDP (45,61% năm 2005) và tạo làm việc (88,9% năm 2005, trong đó có 52% lao động nông nghiệp, còn lại 36,9% lao động làm việc trong các DNNVV ngành sản xuất công nghiệp và thương mại dịch vụ). Vai trò của các DNNVV tư nhân trong tạo việc làm và nâng cao thu nhập cho người lao động, đóng góp vào tốc độ tăng trưởng GDP cao của VN trong những năm gần đây được phản ánh qua Hình 2.

Cơ cấu nguồn vốn của các doanh nghiệp nhỏ và vừa qua kết quả điều tra 200 doanh nghiệp sản xuất chế biến công nghiệp năm 2006 tại TP.HCM và tỉnh Bình Dương được phản ánh qua Bảng 3 dưới đây.

Bảng 3: Cơ cấu nguồn vốn bình quân trong doanh nghiệp vừa và nhỏ khảo sát

Nguồn: Tính toán từ các cuộc điều tra khả năng tiếp cận tín dụng của các DNNVV, năm 2005 và 2006

Theo Bảng 4, thì tỷ trọng DNNVV tư nhân được các ngân hàng cho vay vốn chỉ chiếm có 62,5% tổng số doanh nghiệp nhỏ và vừa tư nhân điều tra, trong khi đó 100% các DNNN điều tra có qui mô vốn lớn đều được vay vốn từ các ngân hàng thương mại. Ngoài ra, xét về qui mô các khoản vay, mức vay bình quân cho một DNNN điều tra lớn hơn gần 10 lần mức vay bình quân của một doanh nghiệp tư nhân.

Nguyên nhân chủ yếu làm hạn chế khả năng tiếp cận nguồn vốn vay từ các ngân hàng thương mại qua các kết quả điều tra là do giá trị tài sản đảm bảo (thế chấp) của các DNNVV thấp, thứ đến là hạn chế của chủ DNNVV trong mối “quan hệ nghiệp vụ” và “quan hệ xã hội” với ngân hàng. Kết quả phỏng vấn sâu một số ngân hàng thương mại cho thấy, nguyên nhân các DNNVV khó vay vốn ngân hàng là ngoài giá trị tài sản đảm bảo thấp, còn liên quan đến một khái niệm là “quan hệ nghiệp vụ” bị hạn chế. Điều này lý giải rằng khi làm dự án vay vốn, các chủ doanh nghiệp của các DNNVV thiếu các thông tin minh bạch về báo cáo tài chính cần thiết làm cho cán bộ tín dụng của ngân hàng thiếu tin tưởng vào người vay vốn. Mặt khác, số liệu khảo sát doanh nghiệp cũng cho thấy về xây dựng “mối quan hệ xã hội” thông qua “mức độ quen biết”, hay thiết lập mối quan hệ đối tác giữa các DNNVV và các ngân hàng là thấp. Theo kết quả điều tra, tỷ lệ các DNNVV không tin tưởng vào cán bộ tín dụng tương đối cao. Thông tin phỏng vấn DNNVVvề quan hệ với cán bộ tín dụng được phản ánh qua Bảng 5 dưới đây.

Bảng 5: Mối quan hệ giữa DNNVV với cán bộ tín dụng ngân hàng

Nguồn: Tính toán từ các cuộc điều tra khả năng tiếp cận tín dụng của các DNNVV, năm 2005 và 2006

Theo Bảng 4, thì tỷ trọng DNNVV tư nhân được các ngân hàng cho vay vốn chỉ chiếm có 62,5% tổng số doanh nghiệp nhỏ và vừa tư nhân điều tra, trong khi đó 100% các DNNN điều tra có qui mô vốn lớn đều được vay vốn từ các ngân hàng thương mại. Ngoài ra, xét về qui mô các khoản vay, mức vay bình quân cho một DNNN điều tra lớn hơn gần 10 lần mức vay bình quân của một doanh nghiệp tư nhân.

Nguyên nhân chủ yếu làm hạn chế khả năng tiếp cận nguồn vốn vay từ các ngân hàng thương mại qua các kết quả điều tra là do giá trị tài sản đảm bảo (thế chấp) của các DNNVV thấp, thứ đến là hạn chế của chủ DNNVV trong mối “quan hệ nghiệp vụ” và “quan hệ xã hội” với ngân hàng. Kết quả phỏng vấn sâu một số ngân hàng thương mại cho thấy, nguyên nhân các DNNVV khó vay vốn ngân hàng là ngoài giá trị tài sản đảm bảo thấp, còn liên quan đến một khái niệm là “quan hệ nghiệp vụ” bị hạn chế. Điều này lý giải rằng khi làm dự án vay vốn, các chủ doanh nghiệp của các DNNVV thiếu các thông tin minh bạch về báo cáo tài chính cần thiết làm cho cán bộ tín dụng của ngân hàng thiếu tin tưởng vào người vay vốn. Mặt khác, số liệu khảo sát doanh nghiệp cũng cho thấy về xây dựng “mối quan hệ xã hội” thông qua “mức độ quen biết”, hay thiết lập mối quan hệ đối tác giữa các DNNVV và các ngân hàng là thấp. Theo kết quả điều tra, tỷ lệ các DNNVV không tin tưởng vào cán bộ tín dụng tương đối cao. Thông tin phỏng vấn DNNVVvề quan hệ với cán bộ tín dụng được phản ánh qua Bảng 5 dưới đây.

Bảng 5: Mối quan hệ giữa DNNVV với cán bộ tín dụng ngân hàng